Fundo imobiliário pode vender tudo: gestora do SNLG11 explica proposta do GGRC11

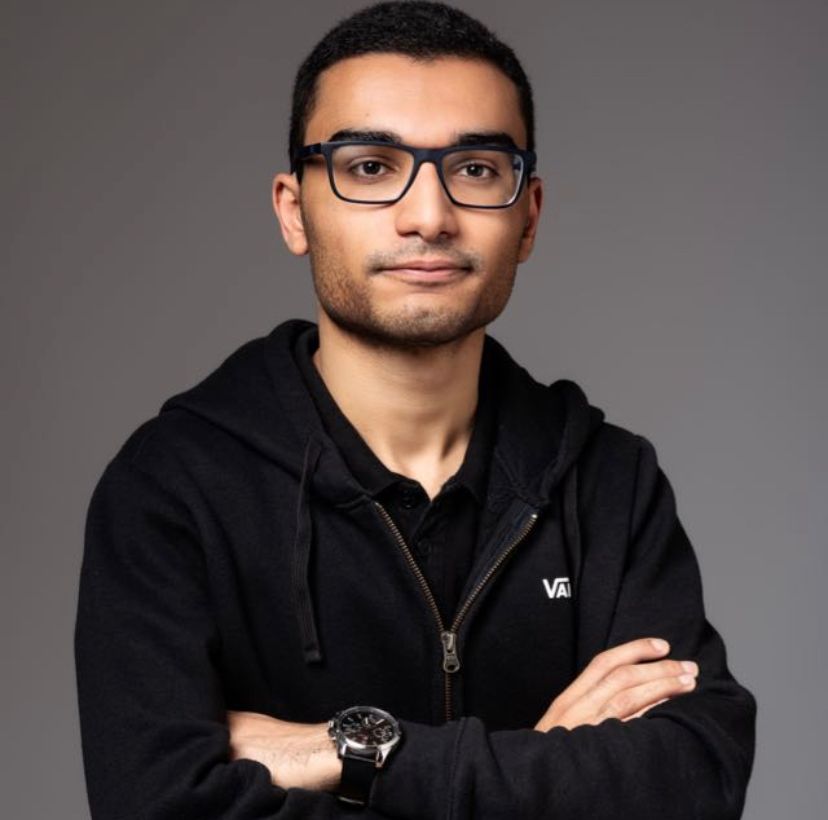

Em agosto deste ano, o fundo imobiliário Suno Logística (SNLG11) recebeu uma proposta do Fundo GGRC11 para a compra de todos os seis ativos de seu portfólio, no valor de R$ 299 milhões. Em live, o analista Guido Andrade, da Suno Asset, gestora do FII, trouxe detalhes sobre o andamento da proposta e a visão da empresa, além da contextualização de todo o processo de aquisição.

Quando a Suno Asset assumiu a gestão do SNLG11, em maio de 2022, o fundo já enfrentava desafios significativos. “Herdamos um fundo que operava com duas SPEs (S1 e S3), criadas em 2021, e foi necessário realizar auditorias para assegurar que todas as práticas contábeis estavam em conformidade”, explica Andrade.

As auditorias revelaram inconsistências, como a classificação incorreta dos imóveis, que eram contabilizados como estoque em vez de Propriedade para Investimento (PPI), além da ausência de contabilização da depreciação desses ativos.

Andrade destaca que essas irregularidades impactaram diretamente os resultados do fundo. “Como as SPEs seguem o regime de competência, um eventual resultado negativo impedia a distribuição de rendimentos. Foi o que aconteceu com o SNLG11, que ficou impossibilitado de distribuir proventos durante um período crítico.”

Após a auditoria, o valor dos ativos foi reavaliado, passando de R$ 280 milhões para R$ 311,1 milhões. Contudo, o passivo também aumentou de R$ 138 milhões para R$ 187,7 milhões, resultando em uma queda no patrimônio líquido, de R$ 142 milhões para R$ 123 milhões. “Isso gerou um resultado negativo de quase R$ 13 milhões”, ressalta o analista.

SNLG11: medidas para valorização

Desde então, a Suno Asset tomou diversas medidas para gerar valor ao cotista, como a terceira emissão do fundo, a renovação do contrato de locação com a Ceratti por 10 anos, a entrega e expansão do imóvel da Magna, além de um distrato com a Itambé, que rendeu ao fundo R$ 1,5 milhão. “Também dissolvemos as SPEs e incorporamos os direitos e obrigações ao fundo, o que permitiu a retomada da distribuição de rendimentos”, explica Andrade.

Apesar dessas ações, o fundo ainda enfrenta desafios significativos, especialmente no que diz respeito à sua estrutura de capital. O fundo apresenta uma alavancagem elevada, com uma LTV (Loan to Value) de 65,48%, e um Wault de 3,58 anos, além de uma forte pressão de caixa nos próximos meses. “Temos mais de R$ 100 milhões em obrigações a honrar até o primeiro semestre de 2025, incluindo o CCV Santa Luzia (R$ 80 milhões) e a amortização do saldo devedor do CRI II (R$ 25 milhões)”, aponta o analista.

Proposta do GGRC11 é benéfica ao cotista, diz gestora

Diante desse cenário, a Suno Asset decidiu buscar alternativas que garantissem a continuidade do fundo e a proteção dos cotistas. “Engajamos em ações de potencial, como combinações de negócios ou a venda do portfólio, para cumprir as obrigações de curtíssimo prazo e reduzir a exposição dos cotistas à alavancagem”, explica Andrade.

A proposta apresentada pelo GGRC11 envolve a aquisição dos ativos do SNLG11 por R$ 299 milhões, valor do qual serão deduzidos os passivos e acrescido o caixa disponível do fundo.

“O GGRC11 vai absorver as obrigações, incluindo os CRIs e o contrato de compra do imóvel Santa Luzia”, destaca Andrade. Os cotistas do SNLG11 receberão cotas do GGRC11 na proporção de 3,2853 cotas para cada cota do SNLG11. “O GGRC11 é um veículo menos alavancado, com uma estrutura de capital mais robusta e maior liquidez, o que beneficia os cotistas”, acrescenta.

Uma parte importante da operação é a dissolução das SPEs e a dispensa do ITBI dos imóveis, um processo que ainda está em tramitação nos órgãos públicos. “Há espaço jurídico para essa dispensa, e se ela for aprovada, poderemos entregar os ativos remanescentes aos cotistas de forma mais eficiente”, explica Andrade.

Com a conclusão desses processos, o SNLG11 passaria a ser um fundo de investimento imobiliário concentrado em um único ativo, o GGRC11, com um patrimônio líquido de aproximadamente R$ 8 milhões. Essa situação, segundo a gestão, será temporária até que os processos de dispensa do ITBI sejam resolvidos e o fundo possa ser liquidado, entregando o saldo final aos cotistas.

A Suno Asset está recomendando que os cotistas votem favoravelmente à proposta de alienação dos imóveis e à operação com o GGRC11. “Nossa leitura é que, embora não seja o melhor negócio do mundo, é uma solução que endereça todos os desafios atuais e ainda gera valor para o cotista”, afirma Andrade. Segundo ele, o trabalho realizado pela gestão nos últimos dois anos foi focado em recuperar o fundo e melhorar sua situação. “Entregamos um produto melhor do que o histórico herdado, e essa operação representa a melhor saída para proteger o patrimônio dos cotistas”, conclui.

Veja a Live do SNLG11

O último dividendo do fundo imobiliário SNLG11 foi no valor de R$ 0,36 por cota, mantendo o patamar distribuído em setembro.